С определением оборота, казалось бы все достаточно просто. Это совокупная выручка арендатора, полученная в соответствующем месяце, за указанный договором отчетный период. Вместе с тем, арендаторы, набив много шишек (и выплатив много своих денег не в те карманы), наконец сформировали список тех денежных сумм, которые необходимо исключать из Оборота:

- суммы аннулированных продаж и возвращенных товаров;

- всех, предоставленных покупателям и сотрудникам скидок;

- НДС и т. д.

Так выглядит именно стандартный перечень вычетов. Крайне редко, увы и ах, до сих пор можно встретить возникающие в этой части вопросы. Но самое сладенькое в этой теме — это субарендные платежи и подарочные сертификаты.

Начнем с субарендных платежей. Положим, Арендатор передал все или часть помещения в субаренду и получает за это соответствующие платежи от субарендатора, не только постоянные, но и возможно процент с товарооборота субарендатора.

Первое — постоянные субарендные платежи. Если мы апеллируем к определению оборота (наиболее часто используемого, т. к. в законе такого определения нет), то в некоторых случаях речь идет о любых доходах, полученных арендатором при использовании помещения, в том числе от розничной торговли или оказания услуг. При такой формулировке, «субарендный платеж» будет являться доходом, полученным от непосредственного использования помещения и, следовательно, будет включаться в оборот арендатора для целей исчисления платы с оборота. Однако, не лишним будет отметить, что вопрос включения субарендных платежей в оборот арендатора не является юридическим, но является сугубо коммерческим. Юридическим он станет только в случае если это прямо не оговорено в договоре и в процессе исполнения такого договора возникнет какой-либо спор.

Тут же следует иметь в виду, что субарендные платежи идут условно «в обход кассы», т. е. их получение не будет подтверждаться ни выгрузками ОФД, ни отчетами о закрытии смены и, следовательно, арендодатели должны продумать другие способы получения информации о размере субарендных платежей.

Обратная ситуация, когда в договоре оборот арендатора определен как «выручка от розничной реализации товаров в помещении», в этом случае никакие доходы, полученные от передачи помещения (или его части) в субаренду в оборот включаться не могут, т. к. не являются ни доходами от товаров, ни, тем более, не подлежат розничной реализации.

Второй, и более интересный вопрос, это сам оборот субарендатора. Возьмем ситуацию, shop-in-shop, когда внутри одного магазина есть другой магазин с самостоятельной кассой, поставленной на учет. Если абстрагироваться от юридических титулов, то по сути у арендодателя в помещении два самостоятельных арендатора, имеющих самостоятельные обороты, бух балансы, кассовую отчетность и т. д. Однако, Арендодатель не вправе требовать от субарендатора каких-либо платежей за отсутствием прямых договорных отношений (за исключением случаев, когда арендодатель не предоставил согласие на передачу помещения в субаренду). И опять это, в чистом виде коммерческий вопрос, который должен быть урегулирован юристами на этапе до подписания договора. Потому, что если оставить эти вопросы не урегулированными, то на практике будет сыр бор. И как не обидно это признавать, обиженным тут будет арендодатель.

Еще один очень интересный вопрос — это, когда в первичном договоре аренды прописано, что для целей начисления процентной арендной платы используется оборот субарендатора и, предположим, произошла редкая для рынка ситуация когда субарендатор не заплатил арендатору, либо не предоставил документы по размеру оборота за отчетный месяц.

В самой не выгодной ситуации здесь окажется именно арендатор, который по факту не имеет доступа к отчетности субарендатора (если это не аффилированные лица), к его оборотам, но продолжает нести обязанности перед арендодателем. Таким образом, при выборе того, что будет учитываться в обороте для целей получения арендодателем процентной арендной платы, в первую очередь нужно отталкиваться от цифр и коммерческих договоренностей, но чего однозначно нельзя делать — это оставлять этот вопрос не урегулированным при субарендной схеме.

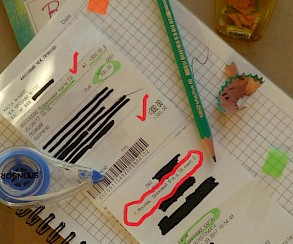

Вторая, интереснейшая история возникает при продаже подарочных сертификатов, так актуальных для детских, парфюмерных и других магазинов. Если с субарендой нам достаточно положений гражданского законодательства, то в случае подарочных сертификатов придется углубиться в анналы финансового. Стандартные чеки при обороте подарочных сертификатов выглядит так.

Покупка подарочного сертификата:

Покупка ПО подарочному сертификату:

И теперь внимание на сами чеки. Чека — два, покупка сертификата состоялась в одном месте, а покупка ПО этому сертификату — была совершена в другом магазине. Фактически ритейлер получил в качестве дохода только 399 рублей — это сумма покупки по второму чеку.

А теперь вопрос: какая сумма будет учтена в обороте арендатора, а самое главное, в чей оборот пойдет: Арендодателю по месту совершения покупки сертификата или Арендодателю по месту совершения покупки ПО сертификату? Ведь если учитывать и то, и то, то будет происходить «задваивание» — получили одну сумму, но учли ее дважды, да еще и в разных магазинах.

В самом налоговом законодательстве толкового регулирования оборота подарочных сертификатов нет, не говоря уже о порядке учета их продажи в обороте арендатора. Зато есть Письма Минфина и ФНС, которые, к слову сказать, имеют лишь информационно-разъяснительный характер. С легкой руки Минфина оплата подарочных сертификатов признается «предварительной оплатой товаров», а с точки зрения ФНС «подарочный сертификат товаром не является». Если с позицией ФНС можно согласиться, то позиция Минфина о природе аванса при оплате подарочного сертификата остается спорной — если мы говорим об авансе за будущий товар, то, как минимум, не соблюдены два основных условиях розничной купли-продажи — не определен предмет договора и его цены — ведь известна только цена сертификата.

Однако, за неимением другой правоприменительной позиции, мы придерживаемся именно этой. В буквальном смысле она означает следующее — оплата за подарочный сертификат является авансом, учитывается во внереализационном доходе и в оборот не включается. В оборот включается сумм, полученная при покупке оплачиваемой подарочным сертификатом.

Справедливо ли это коммерчески — вопрос спорный. С одной стороны — да, если мы считаем платеж авансом, то аванс не есть выручка. Также такой подход является справедливым, когда нам необходимо иметь унифицированный подход в учете продаж подарочных сертификатов по всей сети. Но вместе с тем, если не учитывать позицию Минфина, то факт получения денег ритейлером происходит в момент продажи карты, в момент покупки по подарочной карте магазин может получить доплату, но ведь может ее и не получить. А ведь подарочный сертификат может быть и вовсе не реализован покупателем.

Радует, что за столько лет функционирования рынка и использования методик начисления процентной арендной платы отсутствуют судебные споры, связанные с расчетом такой платы. Тем не менее, известны споры, которые до судов не дошли и чтобы, все-таки, мы никогда не дошли до судов с этими вопросами, гораздо лучше учитывать все эти нюансы до подписания договора.

— Евгения Булавицкая, основатель RETAILTRUST